每日經(jīng)濟新聞 2025-04-29 23:46:36

截至4月29日,COMEX黃金期貨主力合約報價較4月22日歷史高點下跌約180美元/盎司。CFTC報告顯示,4月22日當周,華爾街對沖基金減持COMEX黃金期貨期權(quán)凈多頭頭寸力度最大。一位華爾街投行貴金屬部門人士表示,對沖基金因預期金價創(chuàng)新高后會回調(diào)而逢高減持。此外,黃金生產(chǎn)貿(mào)易商與投行為主的互換交易商成為“護盤俠”,但難以完全對沖對沖基金的拋盤。業(yè)內(nèi)預計,未來金價仍有望迭創(chuàng)新高,但全球貿(mào)易政策緩和等因素或影響金價走勢。

每經(jīng)記者 陳植 每經(jīng)編輯 陳旭

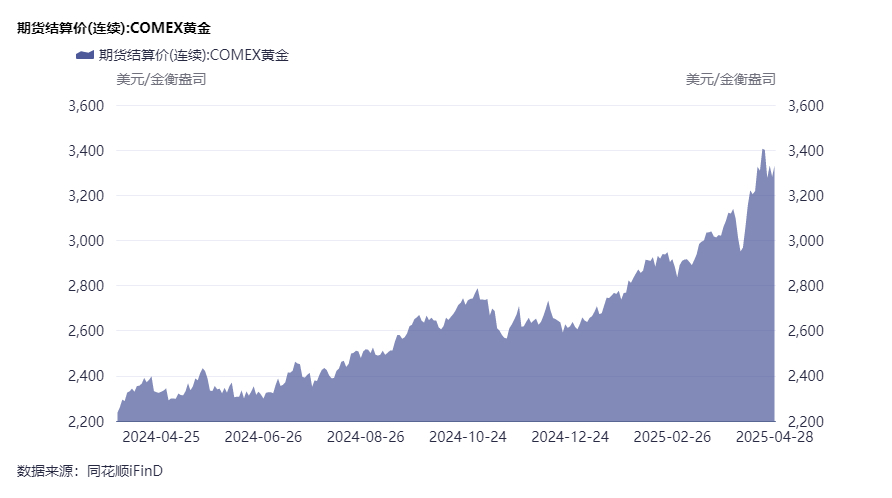

自4月22日黃金價格創(chuàng)下歷史高位以來,國際金價近一周在高位有所回調(diào)。截至4月29日21時,COMEX黃金期貨主力合約報價徘徊在3325.3美元/盎司附近,較一周前的高點3509.9美元/盎司下跌了約180美元/盎司。

過去7天,引發(fā)金價高位下跌的幕后推手是誰?美國商品期貨交易委員會(CFTC)的最新報告揭曉了謎底。

CFTC最新數(shù)據(jù)顯示,4月22日當周,以華爾街對沖基金為主的資產(chǎn)管理機構(gòu)持有的COMEX黃金期貨期權(quán)凈多頭頭寸較前一周減少111.96萬盎司,成為當周沽空COMEX黃金期貨期權(quán)力度最大的機構(gòu),遠高于投機資本的40.14萬盎司沽空量。

一家華爾街投行的貴金屬部門人士向《每日經(jīng)濟新聞》記者透露,4月中旬起,華爾街對沖基金一直在逢高減持COMEX黃金期貨凈多頭頭寸,原因是以往數(shù)年金價創(chuàng)新高后都會出現(xiàn)一輪回調(diào)走勢,令華爾街對沖基金“習慣性”地選擇逢高沽空COMEX黃金期貨,并開展高拋低吸波段操作。

“此前兩周,由于金融市場對全球貿(mào)易環(huán)境驟變與全球經(jīng)濟發(fā)展不確定性的憂慮持續(xù)發(fā)酵,對沖基金逢高沽空COMEX黃金期貨行為未能阻止金價漲勢。但上周華爾街對美聯(lián)儲主席鮑威爾被炒的擔憂下降,加之美國政府釋放緩解關(guān)稅戰(zhàn)程度的信號,都令市場避險情緒相應下降,才讓對沖基金的逢高減持行為對金價高位回落產(chǎn)生較大影響。”他告訴記者,這也令金融市場意識到,一旦未來金價再度創(chuàng)下新高,華爾街對沖基金的逢高減持行為仍將對金價波動加大產(chǎn)生不小的影響。

《每日經(jīng)濟新聞》記者注意到,在經(jīng)歷4月首周價格回落后,全球黃金價格迅速收復失地并迭創(chuàng)新高。從4月9日起,COMEX黃金期貨主力合約價格從3300美元/盎司一路漲至最高3509.9美元/盎司。

COMEX黃金期貨價格走勢

在此期間,華爾街對沖基金卻在持續(xù)減持COMEX黃金期貨期權(quán)凈多頭頭寸,以圖獲利了結(jié)。

CFTC數(shù)據(jù)顯示,4月8日當周,以對沖基金為主的資產(chǎn)管理機構(gòu)持有的COMEX黃金期貨期權(quán)凈多頭頭寸較前一周大降380.87萬盎司。

4月15日當周,上述機構(gòu)持有的COMEX黃金期貨期權(quán)凈多頭頭寸較前一周繼續(xù)減少15.48萬盎司。4月22日當周,這些機構(gòu)持有的COMEX黃金期貨期權(quán)凈多頭頭寸較前一周又進一步下降111.96萬盎司。

但是,對沖基金在4月8日和15日當周的拋售行為,并沒有阻止金價的漲勢。

“當時,全球投資機構(gòu)都在擔心全球貿(mào)易環(huán)境驟變與全球經(jīng)濟發(fā)展不確定性增加,紛紛買入黃金資產(chǎn)避險,導致對沖基金拋盤顯得微不足道。”上述華爾街投行貴金屬部門人士認為。

4月24日,美銀全球策略師邁克爾·哈內(nèi)特發(fā)布最新研究報告指出,近期資金流向顯示,黃金市場凈流入額達到33億美元,表明市場對黃金的偏好正在增加。

哈內(nèi)特認為,隨著“美國例外論”的市場認知被打破,美元資產(chǎn)持續(xù)貶值成為相當清晰的投資主題,黃金價格飆升正是這種趨勢的明顯信號。

上述華爾街投行人士向記者透露,4月中旬以來,支撐金價持續(xù)快速迭創(chuàng)新高的重要推手仍是黃金ETF。受全球貿(mào)易環(huán)境驟變、經(jīng)濟發(fā)展不確定性擔心增強、黃金賺錢效應日益增強(年漲幅達到26%,領(lǐng)跑全球大類資產(chǎn))等多重因素的影響,4月以來全球資金涌入黃金ETF的力度不亞于一季度,并帶動黃金價格快速上漲。

記者獲悉,今年一季度,資金涌入令黃金ETF的黃金持倉量增加226.5噸,支撐黃金價格屢創(chuàng)新高。

“此外,亞太地區(qū)投資者買入黃金避險的力度格外旺盛,也是推動4月中旬金價無視對沖基金逢高拋售壓力而持續(xù)快速上漲的另一大因素。”這位華爾街投行人士告訴記者。究其原因,是不少亞太地區(qū)投資機構(gòu)擔心所謂的“對等關(guān)稅”導致其他國家或地區(qū)對美出口下降與經(jīng)濟增長基本面出現(xiàn)變化,紛紛加大黃金配置力度。

在該人士看來,盡管華爾街對沖基金在4月金價沖高期間選擇逢高減持COMEX黃金期貨期權(quán)凈多頭頭寸獲利了結(jié),但這不等于他們看跌金價。事實上這些對沖基金仍是堅定的黃金看漲者,但他們注意到過去數(shù)年金價每逢創(chuàng)新高后都會出現(xiàn)一波回調(diào)走勢,因此選擇高拋低吸的波段操作獲利策略。

“上周關(guān)于美聯(lián)儲主席鮑威爾被炒離職的擔憂有所消散,令市場避險情緒有所降溫并導致金價高位回調(diào),才令對沖基金的逢高拋售行為受到金融市場關(guān)注。”這位華爾街投資機構(gòu)人士指出,上周除了對沖基金逢高拋售開展波段操作以外,那些未在美國證監(jiān)會(SEC)注冊的全球投資機構(gòu)與投機資本借著市場避險情緒降溫而逢高減持,也是觸發(fā)過去7天COMEX黃金期貨價格走跌的關(guān)鍵推手。

面對華爾街對沖基金逢高減持與金價回調(diào),黃金生產(chǎn)貿(mào)易商與投行為主的互換交易商雙雙成為“護盤俠”。

CFTC最新數(shù)據(jù)顯示,4月22日當周,黃金生產(chǎn)貿(mào)易商與投行為主的互換交易商持有的COMEX黃金期貨期權(quán)凈多頭頭寸較前一周分別增加52.08萬盎司與199.37萬盎司。

上述華爾街投資機構(gòu)人士告訴記者,兩者“護盤”的算盤截然不同。投行為主的互換交易商之所以大規(guī)模增持COMEX黃金期貨期權(quán)凈多頭頭寸,主要原因是維持COMEX黃金期貨交易的市場流動性,尤其是當華爾街對沖基金等資本大舉沽空黃金期貨期權(quán)時,投行作為黃金期貨做市商,為了維持市場交易流動性,在其他機構(gòu)不愿接盤的情況下,只能自己出面承接這些拋盤。

相比而言,黃金生產(chǎn)貿(mào)易商之所以增加COMEX黃金期貨期權(quán)凈多頭頭寸,原因是他們不愿看到金價過度下跌。畢竟,維持一個相對堅挺的金價走勢,有助于其黃金開采利潤持續(xù)增加。

但是,黃金生產(chǎn)貿(mào)易商凈增持的COMEX黃金期貨期權(quán)凈多頭頭寸,明顯難以“對沖”華爾街對沖基金的拋盤,只能由以投行為主的互換交易商充當主要的“護盤俠”。

需要注意的是,投行為主的互換交易商在4月22日當周增加220.01萬盎司黃金套保頭寸,與其增加的199.37萬盎司COMEX黃金期貨期權(quán)凈多頭頭寸相當,顯示互換交易商通過這項資本運作,對沖了上述黃金多頭持倉增加所帶來的價格波動風險。

有業(yè)內(nèi)人士認為,隨著市場預期未來金價仍有望創(chuàng)下新高,投行為主的互換交易商或許能在這波護盤操作中獲益不少。

德意志銀行此前預計,今年底全球黃金價格將達到3350美元/盎司;若全球央行的黃金配置高需求持續(xù)到2026年底,明年黃金平均價格有望達到3900美元/盎司。

盤古智庫高級研究員江瀚表示,當前國際政治經(jīng)濟環(huán)境呈現(xiàn) “三升三降”特征,分別是地緣沖突風險上升、通脹預期上升、逆全球化趨勢上升;經(jīng)濟增長預期下降、政策協(xié)調(diào)性下降、市場風險偏好下降。在這種環(huán)境下,黃金作為傳統(tǒng)避險資產(chǎn)的配置價值凸顯。但需要注意的是,全球貿(mào)易政策若出現(xiàn)緩和,可能引發(fā)資金從黃金市場撤離,此外高金價對實物消費的抑制效應逐步顯現(xiàn),或?qū)ξ磥斫饍r走勢也會產(chǎn)生影響。

封面圖片來源:每經(jīng)記者孔澤思攝

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP