每日經濟新聞 2023-03-14 21:45:33

每經編輯|王月龍

幾天內三家美國銀行接連倒閉、20余家銀行股票暴跌、民眾爭先恐后取款、世界多國金融機構“風聲鶴唳”……眼下,美國硅谷銀行倒閉事件持續發酵,市場不安情緒仍在蔓延。

當地時間13號,美國總統拜登發表講話,試圖穩定民眾對美國銀行系統的信心。然而此番講話和美國政府早些時候推出的干預舉措并沒能平息市場憂慮,美國股市、債市當天繼續劇烈波動。

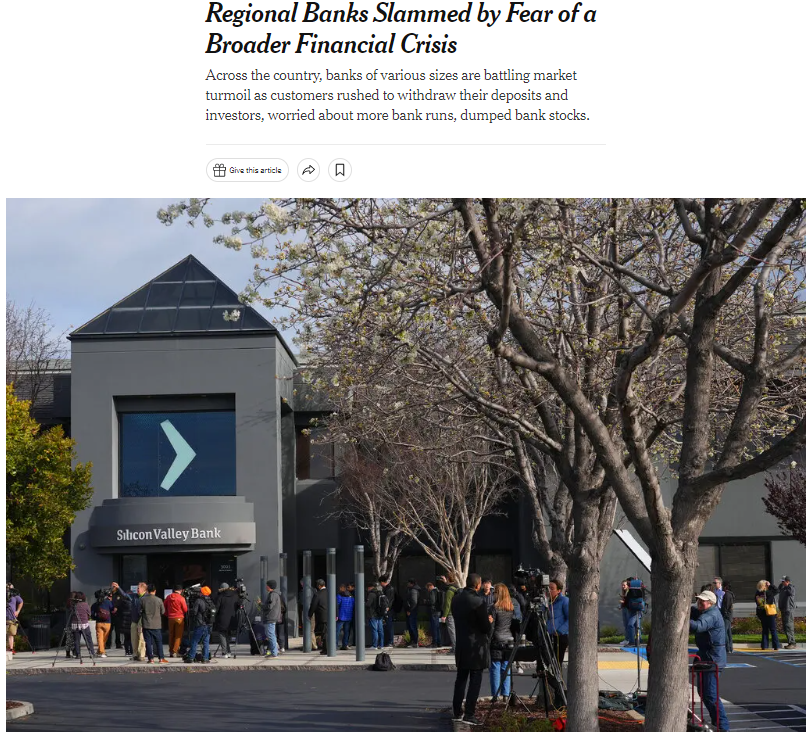

《紐約時報》報道截圖

其中,剛剛因硅谷銀行倒閉影響遭遇股價大跌的瑞士信貸集團(瑞信,CSGN.SW,股價2.257瑞士法郎,市值85.05億瑞士法郎)又自曝財報程序存在“重大缺陷”。此外,瑞信CEO表示,該行將裁員8%;硅谷銀行信用風險敞口不大。

拜登:硅谷銀行倒閉要怪特朗普

據第一財經報道,“美國人可以放心,我們的銀行系統是安全的。”美國總統拜登13日就針對加州硅谷銀行破產發表講話時稱,“全美各地在這些銀行有存款賬戶的小企業可以放心,他們能夠支付工人的工資和賬單。”

但是,拜登也明確,受地區銀行倒閉事件影響的投資者不在被保護的范圍內,“他們在知情的情況下承擔了風險,當風險沒有回報時,投資者就會失去他們的錢。這就是資本的運作方式。”

拜登在當天講話中將硅谷銀行倒閉、簽字銀行關閉歸咎于前總統特朗普2018年削弱銀行監管規定。他稱,將要求國會和銀行業監管機構"加強對銀行的監管規定",以降低類似硅谷銀行倒閉事件再次發生的可能性。

據央視新聞報道,野村證券高級策略師小清水直和分析,美聯儲是否繼續收緊貨幣政策不再是當下最大關切。投資者擔憂銀行系統出現連鎖反應,殃及美國經濟復蘇前景,近期或涌向美債避險,短期內美國利率或面臨下降壓力。

三井住友資產管理公司經濟分析師市川雅浩認為,硅谷銀行關閉暴露出美銀行業巨大風險,美聯儲下一步操作或受牽制。雖然美聯儲繼續加息以抑制通脹態度不會就此改變,但加息力度可能調整,預計3月份貨幣政策會議加息幅度或縮小至0.25%。

瑞穗證券首席市場經濟學家上野泰也指出,鑒于目前美金融系統動蕩形勢,美聯儲繼續加息將變得困難。

木內登英指出,金融市場一直憂慮深重,認為美聯儲大幅加息影響將滯后顯現,最終重挫美國經濟。這些憂慮現在與硅谷銀行事件疊加,將對美聯儲的政策展望及金融市場產生很大影響,美聯儲貨幣政策面臨新局面。

剛遭硅谷銀行危機牽連

瑞信又自曝財報程序存“重大缺陷”

據每經網,當地時間3月14日,瑞信銀行發布2022年年度報告,稱在2021年和2022年這兩年,“集團對財務報告的內部控制無效”,管理層還得出結論稱,“我們的披露控制和程序無效”。

該銀行表示,所發現的重大缺陷與未能在其財務報表中設計和維護有效的風險評估有關,這些缺陷導致瑞信對包括2021年在內的前三年財報進行了修改。同日,會計師事務所普華永道對瑞信內部控制的有效性發表了“反對意見”。

瑞信強調,盡管有上述缺陷,其2022年和2021年的報表“公平地呈現”了其財務狀況。2022年該行的虧損為2008年金融危機以來最大。

年報發布后,截至發稿,瑞信股價下跌5.63%至2.13瑞士法朗。自硅谷銀行危機爆發后,瑞信股價也深受牽連,截至發稿,其股價在過去5個交易日里已經跌近20%。

圖片來源:谷歌財經

瑞信的2022年年報本該在上周發布,但由于美國證券交易委員會(SEC)對其2019年2020年的現金流量表提出質疑,瑞信宣布推遲發布。該行稱與SEC的討論已經結束。

瑞信近年來麻煩不斷,股價兩年間跌幅已經超過80%,甚至在2022年10月傳出破產的傳聞。2021年,在對沖基金Archegos Capital的爆倉事件中,瑞信成為損失最為嚴重的一家銀行,估計超過55億美元。此事件后,瑞信徹底改組了最高管理層。現任首席執行官烏爾里希·科納 (Ulrich Koerner) 正試圖推動一項復雜的業務重組,希望能使瑞信恢復盈利。

瑞信在2022年年報中坦承,Archegos Capital爆倉事件讓瑞信名聲受損,可能會對競爭力和商業前景產生損害。此外,瑞信還面臨嚴峻的法律訴訟和監管風險。

九安醫療:6億存款已可全額使用

據上游新聞,美國硅谷銀行破產事件也影響到一些中國公司。據不完全統計,至少有20余家中國上市公司在交易所、互動平臺發布相關消息:

九安醫療:截至3月10日,公司及子公司在硅谷銀行的存款金額,占公司現金類資產及金融資產總額的比例約5%。按照估算,這筆存款金額或超過6億元。3月14日,九安醫療公告,截至本公告日,公司在硅谷銀行的存款已可以全額使用,并未受到損失。

康龍化成:公司建有完善的資金管理體系,硅谷銀行是公司境外合作銀行之一,公司僅有少量資金存放于該銀行。目前公司在該銀行的資金已順利轉出,對公司的業務經營不構成任何影響。

諾亞控股:3月12日,諾亞控股發布公告表示,目前在SVB的現金和現金等價物不到100萬美元,約占其總額的0.2%。因此,SVB事件相關問題,對其業務運營或財務狀況無關緊要。同時表示,已采取必要措施來防止或盡量減少SVB事件的潛在影響,將繼續監測,并積極履行其對基金有限合伙人和投資者的信托義務。

此外,不少公司也緊急澄清未在硅谷銀行儲蓄。微芯生物、格力博、萬孚生物、金達威、泓博醫藥等A股上市公司也在互動平臺表示,公司未在硅谷銀行開立賬戶或有存款。

有媒體報道稱,多家亞洲公司曾披露在美國硅谷銀行有存款,日本軟銀集團可能是受硅谷銀行破產影響最大的公司。報道稱,日本軟銀集團在技術領域進行了巨額投資,該集團在美國硅谷銀行既有存款,也有來自該銀行的貸款,可能面臨現金流緊張的風險。

穆迪下調“簽名銀行”債券至垃圾級

美國156家上市銀行149家收跌

據央視新聞報道,國際評級機構穆迪公司13日下調美國“簽名銀行”債券至垃圾級,同時考慮下調6家其他美國銀行債券評級。

穆迪公司說,以后不會再給“簽名銀行”債券新評級。美國紐約州金融服務局12日宣布,依據州銀行法接管“簽名銀行”,并指定美國聯邦儲蓄保險公司為這家銀行的接收方。

簽名銀行是商業銀行,業務涉及不動產和數字資產。根據紐約州金融服務局數據,截至2022年12月31日,簽名銀行資產總額約1100億美元,存款總額約885.9億美元(約合人民幣6092億元)。

此外,穆迪考慮下調第一共和銀行、錫安銀行、Western Alliance銀行、聯信銀行、UMB金融公司和Intrust Financial公司的債券評級。

路透社13日援引美國晨星公司的數據報道,近期美股市場拋售已抹去美國銀行業超過1000億美元市值。報道說,摩根士丹利、富達和貝萊德管理的共同基金在硅谷銀行和簽名銀行的風險敞口最高。

據每經網,美東時間3月13日(周一),第一共和銀行(FRC,股價31.21美元,市值57.09億美元)盤中一度重挫近78%,最終收跌61.83%,不禁讓市場擔心該行是否會成為繼SVB和Signature Bank之后,又一家破產的銀行。除了第一共和銀行外,美股其余銀行股也未能幸免。總的來看,周一,Refinitiv行業指數追蹤的156家美國上市銀行中,149家收跌。

編輯|王月龍 杜波

校對|盧祥勇

每日經濟新聞綜合自第一財經、央視新聞、上游新聞、每經網(記者 李孟林)、公開信息

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP