每日經濟新聞 2020-03-09 22:04:00

2月14日至3月7日,共有72家公司新發定增預案(不含修訂),擬募集資金金額(上限)約1040億元。定增市場驟然大變,投資者積極性迅速提升。

每經實習記者 朱成祥 記者 謝振宇 每經編輯 文多

自2月14日再融資新規發布后,每天都有多家上市公司新發布定增預案或修改定增方案。

據Wind統計,2月14日至3月7日,共有72家公司新發定增預案(不含修訂),擬募集資金金額(上限)約1040億元。

新規發布后,鎖價定增、8折底價等熟悉的“詞匯”又回到投資者眼簾,定增市場驟然大變,投資者積極性迅速提升。

其中,不乏由可轉債融資轉為定增融資,也有上市公司是在巨虧之下啟動大筆定增。最為外界關注的,無疑是鎖價套利。3年前該模式盛行之時,利用定增市場與二級市場差價套利者就屢見不鮮。

自2月14日新規發布后,3周內已有244家上市公司新發布或修改了定增預案,其總計預計募集資金4241億元。

基于對再融資松綁的預期,去年11月征求意見稿發布時,定增預案就出現一波小高潮。

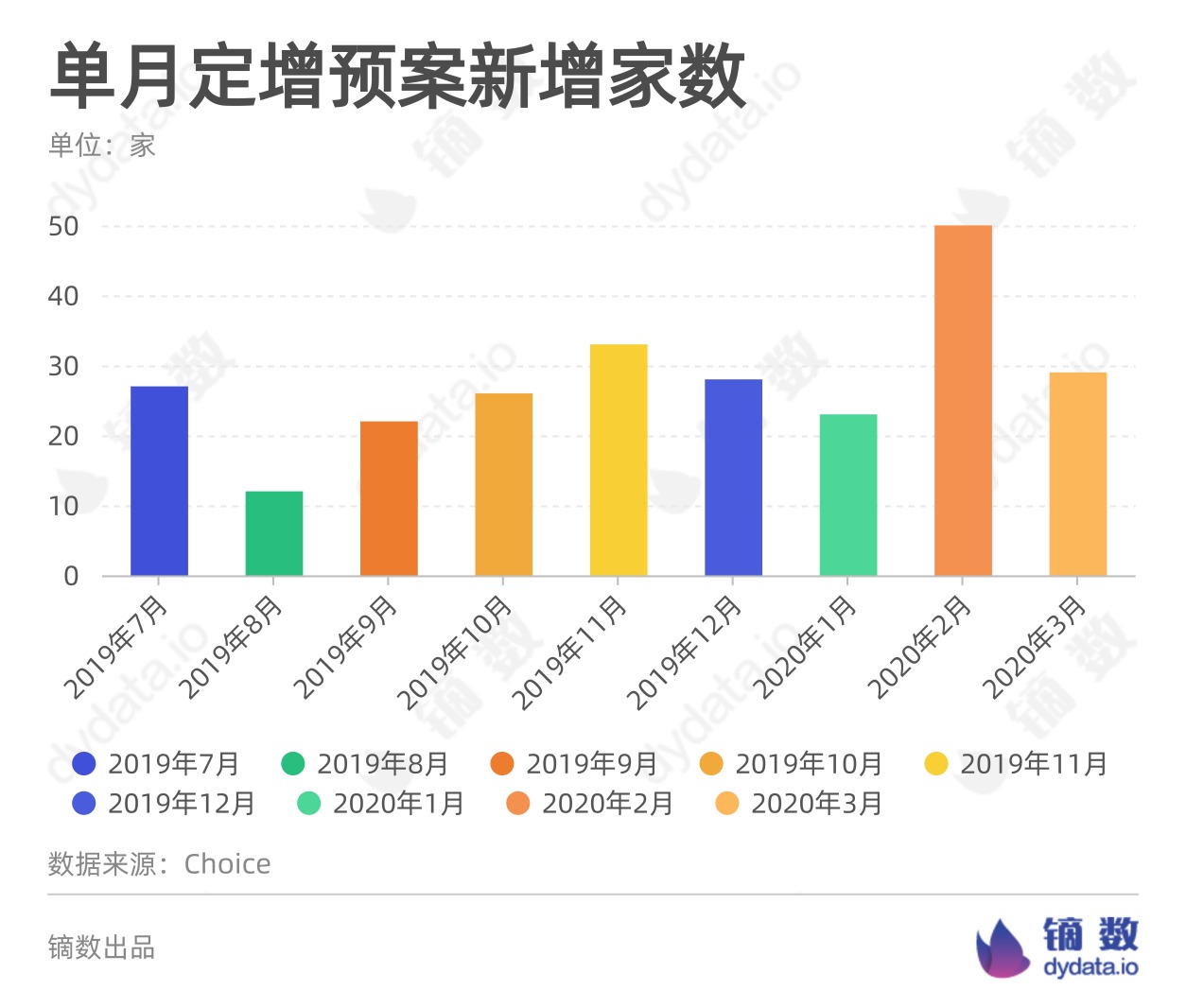

根據Choice數據顯示,2019年7月~10月,各月新增披露定增預案的公司數分別為27家、12家、22家和26家,之后的11月則猛增至33家。

今年2月14日再融資新規發布后,新披露的定增預案再度大幅增加,2月單月新增50家。其中,2月14日之前披露的僅6家。

進入3月,截至到7日,披露定增計劃的公司已達29家。考慮到3月還未過三分之一,后續新增數量或將創階段新高。可見,再融資新規披露后,上市公司對于定增的興趣著實大增。

此外,在新規出臺后,之前已發布預案的上市公司也掀起修改大潮。如將鎖定期從一年期變成6個月、從三年期變成18個月;定增價格從定價基準日前20個交易日公司股票交易均價的90%改為80%;投資對象從10名增至35名等。

Choice數據顯示,從新規發布日起至3月6日,修改定增方案的上市公司達178家,預計募集資金為3296億元。

其實在3年前,定增就是再融資的主要方式。不過,在2017年2月,證監會對定增進行限制后,定增融資數量和金額便迅速下降。此次再融資新規再度松綁,又令定增融資驟然火熱起來。

而新規實操過程中,如何與并購重組融資銜接,也為各方所關注。2月28日,證監會相關部門負責人就表示:“為便利上市公司募集配套資金,抗擊疫情、恢復生產,證監會允許上市公司履行內部決策程序后,對配套融資部分做出適當調整。”

自2017年2月再融資政策收緊后,很多上市公司選擇通過可轉債的方式融資,導致可轉債發行規模快速上升。

數據顯示,可轉債于再融資中所占的比例從2017年的7%左右上升至2019年的22%左右。

當此次再融資新規降低發行門檻后,就有上市公司立即選擇從可轉債切換為定增融資。

2月24日,中核鈦白(002145,SZ)公告稱,公司終止可轉換公司債券發行并撤回申請文件。要知道,中核鈦白為準備可轉債發行已忙活了超過一年。

對于此次終止原因,中核鈦白表示:“根據當前市場環境變化,結合公司產融戰略和募投項目進程,公司計劃調整融資方式”。

當晚,中核鈦白公布了擬定增募資不超過16億元。

在定增與可轉債的優劣方面,東方證券表示,可轉債對發行人的盈利要求高于定增,并且占用債券融資額度。此外,可轉債實現股權融資的效率和確定性不如定增。從發行人和原股東的角度,可轉債的優勢在于能實現溢價發行,且沒有鎖定期,發行沒有時間限制。

3月5日,《每日經濟新聞》記者曾致電中核鈦白董秘辦公室,其工作人員表示:“再融資新規出臺后,(公司)認為相對于可轉債,定增更適合公司,因而選擇將融資方式從可轉債調整為定增”。“可轉債的融資項目是5個,而定增只保留了1個,擬投入資金也僅為2.3億元,此次定增主要還是為了補充流動資金。”該工作人員進一步稱。

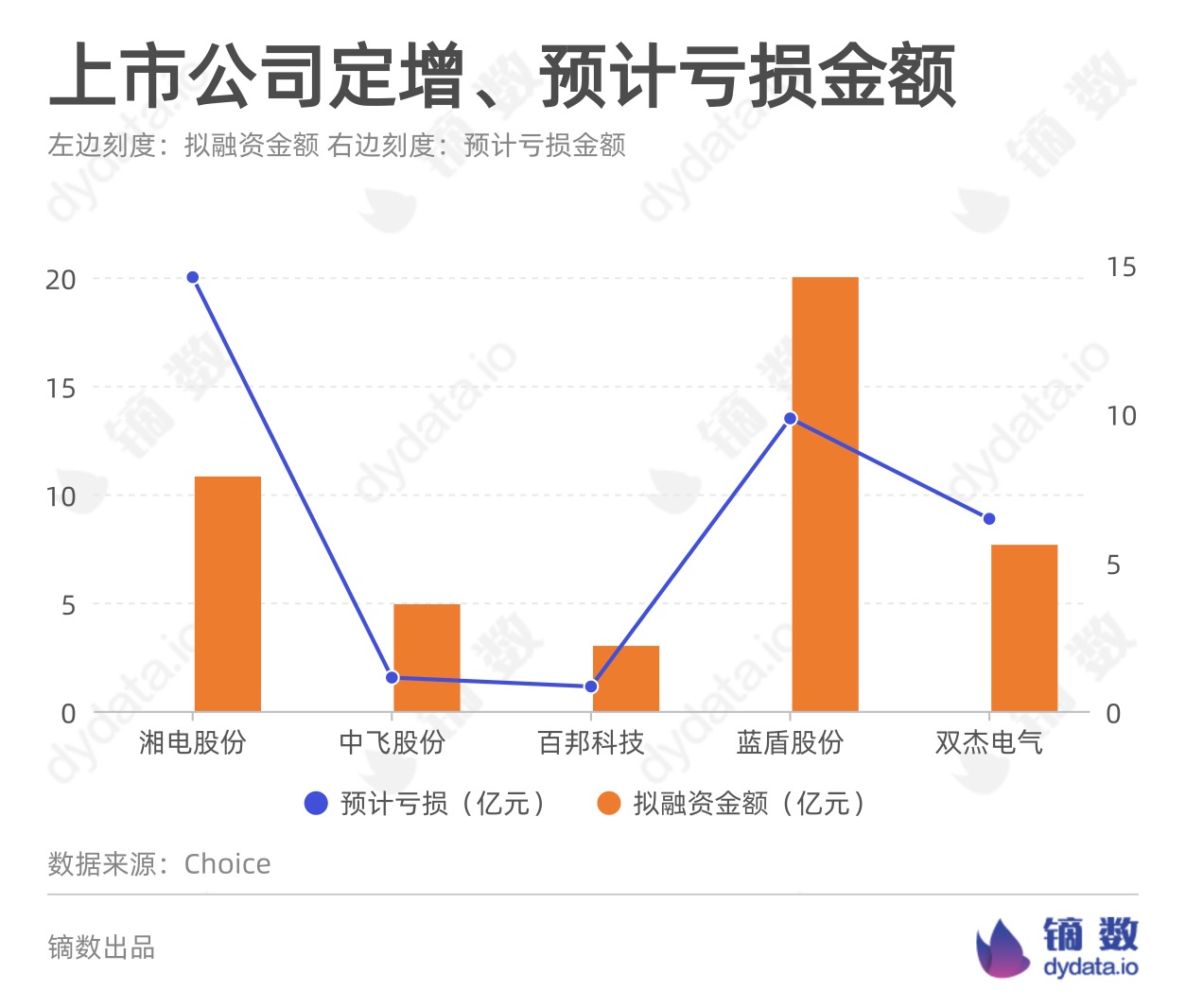

無獨有偶,2月27日,藍盾股份(300297,SZ)也終止了籌劃可轉債發行,并于同日發布非公開發行預案。

藍盾股份可轉債尚在籌劃之中。目前,藍盾股份負債狀況不容樂觀,再融資新規或是解了上市公司燃眉之急。

藍盾股份2月28日的業績快報,預計2019年虧損9.82億元。虧損主要是因為其全資子公司中經匯通電子商務有限公司(以下簡稱中經電商)業績未達預期,計提了商譽減值。因此,上市公司根據相關會計政策,預計計提商譽減值、應收賬款壞賬準備和無形資產減值共約10.40億元。

來源:藍盾股份公告

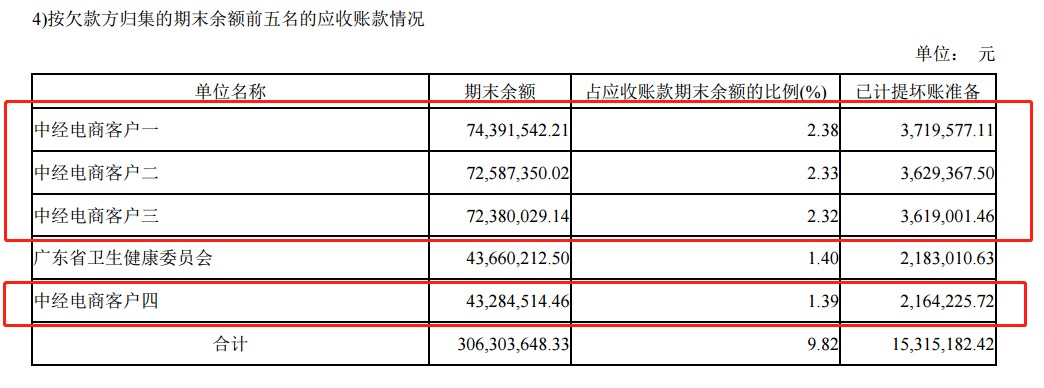

而藍盾股份很多應收賬款便是來自中經電商客戶,應收賬款壞賬準備將對上市公司流動資產狀況帶來不利影響。根據2018年年報顯示,截至期末公司應收賬款合計27.56億元,按欠款方歸集的期末余額,前五名中有四名都是中經電商客戶。這四家中經電商客戶應收賬款期末余額合計約2.63億元。

來源:藍盾股份2018年年報

此次定增擬融資20億元,其中6億元用于補充流動資金。

對于這6億元是否用來還債,藍盾股份董秘辦工作人員對《每日經濟新聞》記者表示:“現在只是預案,具體需要看未來怎么定。”但她也表示,定增對緩解公司資金壓力有一定幫助。

對于市場投資者而言,此次再融資新規最大的變化莫過于恢復鎖價發行。

根據新規,競價發行的鎖定期為6個月(原為12個月),董事會確定發行對象(即鎖價發行)的鎖定期為18個月(原為36個月)。

從目前市場來看,上市公司選擇“鎖價8折”的方案居多。天風證券認為,與原來的競價發行產品相比,不僅發行價格預期明確,鎖定期也僅延長了6個月。并且上市公司發行“18個月”產品募集資金可以全部補流,使用更為靈活。

對于投資者而言,參與定增最為看重的無疑是差價。2017年2月之前,定增市場就流行著三年期鎖價定增的套利模式。彼時,定增定價基準日可在董事會決議公告日、股東大會決議公告日、發行期首日之中“三選一”。一般情況下,上市公司會選擇董事會決議公告日作為定價基準,因為這樣可以“價差”最大。

鎖價明確價格,大幅度折價確定“價差”空間。另外,定價基準日確定較早,也可享受后續股價上漲紅利。因此,三年期鎖價定增在當時極為流行。

此次新規放開鎖價,下調發行折扣率、重新恢復“三選一”,彼時流行的套利模式恐是否會回歸?

此外,相對于實際控制權,戰略投資者的認定尚未有明確認定。這也需要監管進一步明確細則。

封面圖片來源:攝圖網

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP