證券時報網 2018-06-08 22:22:57

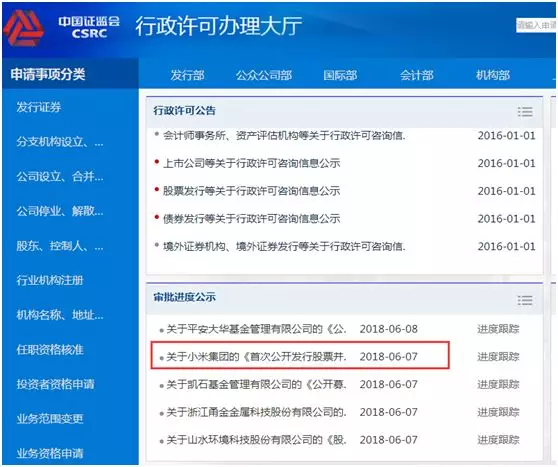

小米在A股發行CDR終于有了進一步的消息。記者從證監會官網獲悉,證監會已于6月7日接收并受理小米集團的《首次公開發行股票并上市》申請文件。

此前多方消息顯示,小米在A股上市將采取CDR的形式,這意味著,小米已經成為CDR試點的第一單申請。

此外,小米于6月7日已通過港交所上市聆訊。

首單CDR花落小米,這開啟了國內首家企業H+CDR模式,也為其它互聯網企業回歸A股提供了一種新的方式。

6月7日晚間,小米就發行CDR(中國存托憑證)已向中國證監會正式提出申請,目前正在受理過程中。同一時間小米通過了港交所上市聆訊,自上個月小米向港交所提交了招股書之后,小米IPO終于再進一步,將以H股+CDR模式實現兩地上市。

6月6日深夜,證監會發布包括《存托憑證發行與交易管理辦法(試行)》(簡稱《管理辦法》)在內的9份文件,標志著CDR制度核心規則全面落地。獨角獸回A時代正式開啟。7日起,符合條件的企業可以向證監會申報發行IPO或CDR的材料。由此看來,關于小米CDR發行申請早已箭在弦上,只等政策落地。

關于《管理辦法》,時報君在這里簡略梳理一下:

一是明確了存托憑證的法律適用和基本監管原則,對存托憑證的發行、上市、交易信息披露制度作出了具體安排,總體來說,就是就高不就低,要求比較嚴格。

二是明確規定符合條件的創新試點企業不再適用有關盈利及不存在未彌補虧損的發行條件。

三是設定了嚴格的試點企業選取標準和選取機制。

四是要經具有經驗的保薦機構全面、審慎核查后,認為完全符合試點標準、發行條件和各項信息披露要求的,可以向證監會提出納入試點和公開發行股票或存托憑證的申請。所以在保薦機構方面盡量挑選老牌有雄厚背景和資金實力的。

五是明確了科技創新咨詢委員會的工作職責。相當于設立了一個把關人,不能你說你是創新企業,那就是創新企業,還得經過這些人的審核和點頭之后才行。

中信建投證券認為,預計符合試點條件的有5家企業,除小米之外,還有百度、阿里巴巴、京東和網易。

不過,申萬宏源證券分析師林瑾認為,試點初期的示范效應將大于對規模和數量的要求,因此發行規模和數量也會從嚴控制。而處于探索初期的今年下半年,保守估計CDR可能發3家左右。

除了CDR配套文件外,南方、華夏、易方達、嘉實、匯添富、招商6家基金公司的封閉3年期戰略配售靈活配置混合基金即首批獨角獸基金于6月6日正式獲得批文。募資規模上,每家基金募集金額上限為500億元,合計3000億元。

萬事俱備、只欠東風,香港一位不愿具名的投行人士向時報君透露,如無意外,小米將于2018年7月9日進行CDR和香港IPO的定價,于7月16日上海交易所發行CDR,7月17日港交所IPO。

關于這個說法,時報君也向小米相關方求證,但對方不予置評。

作為極有可能成行的首單CDR,小米的CDR將有何特點?

由于目前小米向中國證監會提交的上市資料具體內容尚未披露,我們對小米的CDR詳細特點還很難做出準確的了解。不過,仍可從此前小米向港交所提交的上市資料中窺見一二。

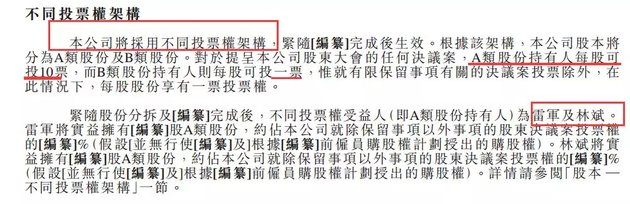

一方面,AB股架構或將在CDR中進一步予以明確。

上述資料顯示,小米明確將采取不同投票權架構,即AB股架構。根據該架構,對于提交股東大會的任何決議案,小米的A類股份持有人每股可以投10票,而B類股份持有人每股可以僅可投1票。

資料明確顯示,公司的A類股份持有人為雷軍和林斌兩人。這一安排,能基本確保即便未來股權被進一步稀釋,兩人也能獲得足夠多的投票權。

另一方面,小米CDR定價也將有一定的參考。

關于新經濟企業的IPO和CDR定價,6月6日證監會明確規定,要求發行人及其主承銷商根據企業各自情況,科學設計發行方案,對機構投資者參與詢價建立合理有效的激勵和約束機制,促進專業機構投資者積極參與、審慎報價。

林瑾表示,新經濟企業首發和CDR定價將大概率采取詢價制,而關于是否會如海外DR發行時,設置詢價價格區間,或者如工業富聯一般設置最高定價上限機制,還需根據各家發行方案具體設定,預期發行人和承銷商最終定價時,不僅會參考現行的行業和23倍等市盈率指標,針對擬發行企業盈利能力的不同,還會更多參考同行業市凈率、市銷率等估值指標。

雖說小米是首個發行CDR的公司,但關于CDR的定價并非沒有借鑒的經驗。國內中國電信、中國移動等以H股為基礎發行ADR(美國存托憑證),在定價方面,中國電信IPO的定價日期為2002年11月7日,早于ADR上市日7天,H股的定價通過估值分析,發行人與承銷商確定初步的價格區間為1.47港元/股~1.69港元/股,具體發行價格根據國際配售的機構累計投標詢價情況由發行人和承銷商協商后確定為1.47港元/股(不包括傭金和交易費)。

新時代證券分析師孫金鉅認為,按照中國電信等H股+ADR的發行模式,此次小米H股+CDR的發行中,CDR的定價將接受港股的定價,并與港股的定價保持一致。這種情況下,CDR的發行定價或不以23倍市盈率為參考(證監會對新股發行市盈率有兩個限制:一是不超過23倍,二是不超過同行業平均市盈率)。

因此,小米的港股定價將由發行人與承銷商事先確定一個價格區間,再根據國際機構投資者累計投標后的情況最終確定發行價格。

圖片來源:視覺中國

圖片來源:視覺中國

中信建投分析師夏敏仁認為,由于CDR具有一定稀缺性,其在上市初期會普漲。以TDR(臺灣存托憑證)為例,臺灣地區TDR上市首月最大漲幅平均為32.6%,借鑒阿里巴巴在美國發行ADR的經驗,上市后半年區間最大波動幅度為27%,而我國CDR試點企業質地較好,加上配售定價向機構傾斜等抑制投機的舉措,預計CDR發行后會普漲且波動幅度合理。

如今小米已確定CDR方式回A股上市,作為內地投資者又該如何參與?

對于CDR的買賣,《管理辦法》指出,總體是參照A股交易方式,有利于保證交易制度的基本穩定,投資者交易習慣不發生重大改變。但目前還尚未明確個人投資者參與CDR的適當性管理辦法,也就是說個人直接買賣“獨角獸”的條件尚未明確。

但是投資者如果真想參與“獨角獸”的發行,可以考慮為之配套的“獨角獸基金”產品,目前首批戰略配售基金每只發行上限為500億元,下限為50億元,封閉期為3年,面向個人投資者的發行時間是6月11日至6月15日,為期5天,認購上限為50萬元,面向機構投資者發行時間是6月19日,沒有認購上限。

不過,需要提醒的是,較長的封閉期會投資過程中不確定性因素比較大,最終會造成投資人和所投產品的匹配度不高,因為面對“獨角獸”,投資者還需要冷靜,根據自身情況謹慎投資。

安信證券首席策略分析師陳果認為,CDR是新型的融資工具,監管層在推進的時候也會掌握節奏,在不造成市場大的波動的前提下穩步推進,短期來看,由于上市企業自身體量較大,所以帶來的融資量也會大,但從中長期來看,融資需求也會逐步回落趨于平穩。

雖然CDR是市場新增融資需求,但對于全市場來說更主要是看整體的融資需求,比如作為2017年雖然IPO整體呈擴容趨勢,但是定增卻減少了4000多億,所以整個股市的流動性壓力并不大。

長期來看,BATJ的回歸將優化A股整體格局,助力優質公司加速發展并逐步與國際接軌。CDR啟動后,A股優質科技股數量和質量將明顯上升,A股科技股整體格局將進一步優化,科技股的估值定價體系也將更加合理。

來源:證券時報網公眾號(ID:wwwstcncom) 記者: 羅曼 胡華雄

以上內容為每經App出于傳遞信息的目的進行轉載,不構成投資建議。據此入市,風險自擔。投資有風險,入市需謹慎。

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP